Долгосрочные

прогнозы на 1998-2002-й

Перспективы российского фондового рынка в 1998 году

Перспективы российского фондового рынка во второй половине 1998 года

Перспективы российского фондового рынка в 1999 году

Перспективы российского фондового рынка в 2000 году

Перспективы российского финансового рынка в 2001 году

Перспективы российского финансового рынка в 2002 году.

Публикуя этот дайджест своих прогнозов в предыдущие годы, я конечно в определенной степени рискую перед неискушенным читателем. Ведь, читая эти прогнозы по прошествии достаточно длительного срока со времени их написания, можно найти в них огромную массу несбывшихся событий.

Так, например, в прогнозе на вторую половину 1998 года в пессимистическом сценарии черным по белому написано:

“девальвация рубля и резкое сокращение золотовалютных запасов или объявление Правительства банкротом с последующей отставкой и объявлением отсрочки (на год или больше) погашения ГКО”,

хотя события показали, что “или” в реальности оказалось “и”.

В прогнозе на 1999-й год политическая стабилизация (как основа роста фондового рынка) связывается с именем Примакова, в то время как стабилизация наступила с приходом малоизвестного в начале 1999-го Путина.

В прогнозе на 2000-й возможное падение фондового рынка России во второй половине года увязывалось с ухудшением макроэкономической ситуации в России, а оно произошло исключительно под влиянием падения на фондовом рынке США.

И этот список “неудач” можно продолжить.

Но я прошу читателя быть снисходительным ко мне и при прочтении немного вспомнить атмосферу тех времен, в которые эти прогнозы писались. Так, например, учесть, что в начале 1998-го, когда в прогнозе в качестве одного из сценариев предсказывалась девальвация и сильное падение на финансовых рынках, еще доминировало мнение, что Россия может сохранить финансовую стабильность, а индекс РТС находился на уровне, превосходящем уровень начала 1997-го.

А в прогнозе на 1999-й как наиболее вероятный и самый оптимистичный описывается сценарий роста индекса РТС на 80-100% (реально было почти 200% и обошлось без траншей от МВФ и победы Примакова на выборах в Думу, которые были включены в сценарий), хотя тогда доминировали пессимистические настроения с прогнозами курса доллара на конец года по 50 руб. за доллар, а восстановление ликвидности на фондовом рынке и рынке ГКО-ОФЗ относилось чуть ли не к 21 веку.

Но, несмотря на это, я не изменил в прогнозах ни буквы. Оставил даже достаточно частые стилистические погрешности, за которые прошу прощения у читателей.

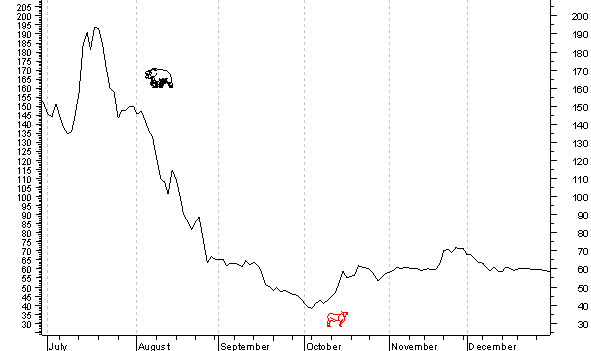

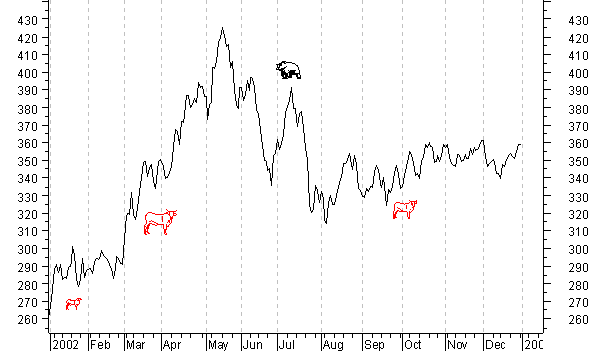

Единственное, что добавлено в данный материал для наглядности - это рисунки с динамикой индекса РТС в соответствующие годы.

С уважением, Александр Горчаков

Перспективы российского фондового рынка в 1998 году

Анализируя ситуацию на фондовом рынке, надо отдавать себе отчет в том, что он все-таки является вторичным по отношению к валютному рынку и рынку ГКО-ОФЗ. Средства, оборачивающиеся на этом рынке, значительно уступают средствам, оборачивающимся на первых двух рынках. Поэтому традиционные методы технического анализа могут дать ошибочные выводы.

Так, линии поддержки, установленные даже на уровне декабря 1996 года, могут быть пробиты в случае, если ситуация на валютном рынке существенно изменится. Инвесторы могут пойти на фиксацию убытков на фондовом рынке (и даже на рынке ГКО-ОФЗ) в ожидании прибылей от девальвации рубля. А такая опасность в настоящий момент существует. И это не просто слухи - это вполне реальная опасность. Поясним эту точку зрения.

1. “Атака на рубль” - главная опасность для фондового рынка России.

По мнению многих зарубежных аналитиков, кризис в Юго-Восточной Азии может привести к кредитному кризису, аналогичному кризису 1982 года. Такой кризис должен существенно ухудшить ситуацию в странах-должниках, к которым принадлежит и Россия. Ситуация усугубляется еще и резким падением цен на нефть - главный экспортный товар России. Огромен и дефицит бюджета, который еще и возрос из-за повышения доходности ГКО-ОФЗ. Все это делает ситуацию в России похожей на ситуацию в Мексике в 1982-84 годах. Итог той ситуации известен - девальвация национальной валюты. Все это настраивает зарубежных инвесторов на игру против рубля.

Возможность “атаки на рубль” следует и из классической теории волн Элиотта. В точном соответствии с этой теорией падение на российском фондовом рынке происходит волнами. Причем январская вторая волна оказалась меньше предыдущей. Если в октябре-ноябре объем выведенных средств составил 700-900 млн. долларов, то в январе было выведено 400-550 млн. долларов. По этой же теории в феврале-марте следует ожидать третьей волны падения. Но эта волна должна быть слабее второй. Объем выводимых средств должен составить 150-300 млн. долларов. После чего должен начаться рост цен.

Иностранные инвесторы будут играть против рубля охотно еще и потому, что две последние “атаки на рубль” оказались успешными - ЦБ повышал ставку рефинансирования и поднимал доходность по ГКО.

Все это говорит за то, что в ближайшие два месяца вероятность “атаки на рубль” достаточно велика - не менее 50%.

Однако, учитывая слабость российского рынка, рост на российском фондовом рынке в случае успешной “атаки на рубль” может и не начаться. Поэтому главным вопросом для российского рынка на сегодняшний день является вопрос выживания в условиях “атаки на рубль”. Многое в случае такого развития событий будет зависеть от действий Правительства и ЦБ. Но у них осталось не так много пространства для решительных действий.

30.01.98 ЦБ России удалось выиграть сражение за рубль, но в результате ставка рефинансирования выросла до критического уровня.

Какие меры могут спасти Россию в сложившейся ситуации? Меры эти достаточно известны:

Однако возникает резонный вопрос: “Можно ли реализовать эти меры одновременно в сложившейся ситуации?” Это очень сложная задача. В 1998 году первые три меры во многом противоречат друг другу. Так, сокращение расходов неизбежно поставит крест на планах роста ВВП, что приведет к сокращению налогооблагаемой базы. Но без сокращения расходов не уменьшить дефицит бюджета, а это является главным условием получения иностранных кредитов. Получается порочный круг.

Единственная мера, которую можно реализовать независимо от других - это увеличение положительного торгового сальдо. Однако здесь возникает сложность иного рода - низкие мировые цены на основные экспортные товары - нефть и газ. Следовательно нужно искать возможности экспорта других товаров. Но России достаточно ограничены возможности такого экспорта. Это обусловлено как низким качеством отечественных товаров, так и закрытостью рынков развитых стран. Не случайно затягивается вступление России во ВТО. Руководство этой организации, понимая сложности России, требует от нее уступок. А эти уступки могут привести к полному краху в ряде отраслей российской экономики, в частности, в производстве мясной продукции. Пока не удается России и добиться выхода на рынок стран ЕЭС.

Ситуация усугубляется еще и внутренними проблемами России. Развитые фондовые рынки позволяют инвесторам вкладывать денежные средства в производство, а корпорациям получить доступ к инвестициям. В то время как российские предприятия дивидендов не платят совсем, или они так малы, что ими можно пренебречь. Расчет делается лишь на рост курсовой стоимости бумаг. Случаи, когда промышленное предприятие смогло привлечь инвестиции путем публичного размещения ценных бумаг, крайне редки.

Недооцененный фондовый рынок России пока выполняет лишь спекулятивную функцию. Так и не став рынком капитала, он, по большому счету, не пригоден для привлечения инвестиций. Относительная неразвитость механизмов инвестирования для внутренних инвесторов приводит к высокой доле присутствия нерезидентов на российском рынке акций. В настоящее время большая часть рынка (по некоторым оценкам 70-80%) сосредоточена в руках нерезидентов. Причем в большинстве своем - это спекулятивный капитал.

Серьезным рыночным ограничением при инвестировании в России является низкий уровень ликвидности для многих акций. Три четверти оборота ценных бумаг российских предприятий по-прежнему приходится на десяток наиболее ликвидных бумаг.

Не урегулирована правовая система. В этом ряду первоочередным является принятие налогового кодекса и бюджета, дающих предприятиям и стране в целом возможность к развитию. Принятие этих документов должно помочь государству значительно повысить уровень собираемости налогов и уменьшить бюджетный дефицит. Однако позиция большинства в Государственной Думе вряд ли позволит это сделать в 1998 году.

Кроме того, сейчас собственность в России находится в состоянии незаконченного передела, высокие налоги подавляют экономическую активность даже успешно работающих производств. Государственное управление остается крайне слабым, способным работать лишь в корпоративных и ведомственных, а не в общеэкономических интересах. Крайне неэффективна экономическая политика местных администраций во многих регионах России.

Итак мы увидели. что макроэкономических меры, которые могли бы спасти российский рынок от “атаки на рубль”, реализовать достаточно сложно. Однако смягчить удар от нее можно стандартной банковской мерой - повышением ставки рефинансирования. На ее повышении настаивает большинство российских банков, для которых девальвация рубля означает много миллиардные убытки.

Однако в сложившейся ситуации дальнейшее ее увеличение - это резкий рост инфляции и возобновление экономического спада, со всеми вытекающими негативными последствиями. Поэтому, если мерой пресечения очередной раз будет выбрано повышение ставки рефинансирования, то перспективы российского фондового рынка в 1998 году самые мрачные. На уровень цен 6.01.98 российский рынок выйдет не раньше лета 1998 года, да и то только в случае, если полугодовые макроэкономические показатели вопреки всему окажутся положительными:

Вероятность выполнения этих условий в условиях ставки рефинансирования более 50% годовых невелика и ЦБ вынужден будет пойти на девальвацию рубля, но в других менее благоприятных условиях. В этом случае уровень цен 6.01.98 может оказаться несбыточной мечтой для большинства российских эмитентов в 1998 году.

Ситуация осложняется еще и сезонным падением собираемости налогов в I квартале года по сравнению с IV кварталом предыдущего года. Традиционно самый тяжелый месяц - январь, а самые денежные - ноябрь, декабрь.

В случае, если реализуется описанный пессимистический сценарий, то, несмотря на наметившуюся тенденцию к краткосрочному росту, цены на акции Газпрома в I квартале 1998 года вряд ли превзойдут уровень 6.2-6.5 рубля за акцию.

Что же может изменить столь мрачный прогноз?

Совершенно другая ситуация может сложиться, если Правительство и ЦБ совершат “мягкую” девальвацию рубля с упреждением “атаки на рубль”. В этом случае игра на рубле станет бессмысленной и при малейших положительных новостях об экономике России цены пойдут вверх. По крайней мере российский рынок может рассчитывать на возврат примерно половины средств, выведенных в январе 1998 года.

Но остается надежда, что “атака на рубль” и не произойдет.

2. “Атаки на рубль” может и не быть.

Однако такая возможность может возникнуть лишь благодаря событиям, которые могут произойти за пределами России.

Если, вопреки теории волн Элиотта, третьей волны кризиса не произойдет и рост на мировых фондовых рынках возобновится. Мир счастливо избежит кредитного кризиса и все проблемы стран-должников отойдут на задний план. Повысится спрос на нефть в странах Юго-Восточной Азии и цены на нефть стабилизируются.

В этом случае у России есть все предпосылки для того, чтобы одной из самых привлекательных стран для инвестиций в 1998 году:

Кроме того, Россия по формальным показателям удовлетворяет требованиям своего кредитного рейтинга и устойчивости валюты. Эти требования - внешняя задолженность меньше 200% экспорта и внешняя задолженность по отношению к ВВП меньше 40%.

Не вызывают также сомнений у большинства западных аналитиков и долгосрочные перспективы роста экономики России в ближайшие 5-10 лет. В частности, международная банковская группа CS First Boston объявила 28 января о реорганизации своего бизнеса на нашем рынке, в связи с чем ряд сотрудников компании переедет из Лондона в Москву.

Однако даже если кризис в Юго-Восточной Азии прекратится, ждать основного притока новых инвестиций уже в I квартале не приходится. Вероятнее всего основная масса портфельных инвесторов примет решение о размещении инвестиций в Россию после официального опубликования данных об итогах I квартала. В то же время уже с конца февраля можно ожидать возвращения на российский рынок спекулятивного капитала.

Еще одним положительным фактором для России является возросшая напряженность вокруг Ирака. Но влияние этого фактора может быть очень краткосрочным. Фактически российский финансовый рынок получил небольшую передышку. В условиях этой передышки Правительство и ЦБ могут подготовиться к упреждению негативных последствий атаки на рубль. Если ее использовать с умом , то можно ожидать, что ситуацию удержат под контролем и без очередного повышения ставок рефинансирования.

Если иракский кризис не будет разрешен мирными средствами, то можно прогнозировать рост цен на нефть и после небольшой коррекции вниз цены на российские нефтяные компании пойдут вверх очень быстрыми темпами. В этом случае негативное влияние падения цен на нефть на экономику России просто исчезнет.

В долгосрочной перспективе эта напряженность также положительно влияет на экономику России. Удачно занятая позиция неприятия военных мер может привлечь новых покупателей российского вооружения из стран Ближнего Востока.

Если российскому фондовому рынку, используя эту ситуацию, удастся вырасти в течении 2-х недель, то ситуация может изменится просто радикально. Все дело в том, что в этом случае ряд общеизвестных осцилляторов, построенных на недельных графиках цен, выдадут сильнейший сигнал на покупку - “двойную бычью дивергенцию”. Это может привлечь на российский рынок целую группу спекулянтов уже в конце февраля и подстегнуть новый виток роста цен.

Исходя из вышеизложенного, можно утверждать, что шансы России избежать “атаки на рубль” тоже немалые - более 40 из 100.

В этом случае перспективы российского рынка самые радужные. Уже летом 1998 года цены как минимум достигнут уровня 6.01.98 и те, кто сформировал портфели в конце января - начале февраля получат неплохую прибыль.

Исходя из этих соображений, предложим портфель, который позволит избежать убытков как в случае успешной “атаки на рубль”, так и получить прибыль в случае, если такой удастся избежать или Правительство и ЦБ найдут меры по удержанию ситуации под контролем.

Предложения по инвестиционному портфелю на 1998 год.

В общих чертах распределение активов предлагается следующее.

| Актив | Доля |

| Валютные средства | 33% |

| ГКО-ОФЗ | 30% |

| Акции | 37% |

Рассмотрим подробнее отдельные активы.

a. Валютные средства.

Предлагается следующее размещение валютных средств

| Актив | Доля |

| Фунты стерлинги, размещенные в стабильном европейском банке или под дивиденды стабильной компании | 50% |

| Доллары, размещенные под дивиденды стабильной компании | 30% |

| Немецкие марки, размещенные под дивиденды стабильной компании | 20% |

Сделаем необходимые пояснения к данному распределению. Вложения в валютные средства делаются с целью получения прибыли в случае девальвации рубля. Вложения в неустойчивые азиатские валюты бессмысленны, поэтому мы вынуждены выбирать из европейских валют. Курс немецкой марки в настоящее время сильно зависит от положения в России, и поэтому в нее надо сделать наименьшие вложения. В то же время, в случае войны в Персидском заливе, курс марки может вырасти и поэтому полностью исключать ее из портфеля не следует. Курс доллара будет нестабилен в любом случае. Он упадет в случае войны в Персидском заливе. Нельзя исключить и возникновения ажиотажа вокруг персоны Президента США. Поэтому доллары надо держать в акциях стабильных предприятий, для которых российский рынок особого значения не имеет. Поэтому оптимальной валютой является фунт стерлингов. В случае войны он упадет меньше доллара и в то же время успешная “атака на рубль” вряд ли отразится на его курсе. Прибыль от этих вложений должна составить примерно 13% в валюте или примерно 25% в рублях в случае, если не произойдет девальвация рубля. В случае девальвации рубля прибыль надо умножить на величину этой девальвации.

По мере уменьшения опасности “атаки на рубль” долю средств в этой части портфеля можно будет сократить.

b. ГКО-ОФЗ.

Портфель из ГКО-ОФЗ надо разделить на две части. Учитывая продолжающиеся давление на рубль, целесообразно на данный момент основную часть активов держать в ГКО со сроком до погашения не более 3-х недель. ГКО и ОФЗ с дальними сроками погашения и доходностью 43-45%% годовых должны составлять не более 10-15% от суммарных инвестиций в рынок ГКО-ОФЗ. По мере прибыльности от уже имеющихся открытых позиций можно увеличить долю бумаг с дальними сроками погашения. Если Правительство и ЦБ снизят доходность к концу года до 20%, то от долгосрочных вложений можно получить прибыль до 80% годовых в рублях. Если же произойдет девальвация рубля, то доходность составит 40-45%% в рублях, а в валюте может быть получен и убыток. Прибыльность портфеля ГКО-ОФЗ можно увеличить путем проведения трейдинговых операций с ГКО с короткими сроками погашения.

c. Акции.

Портфель из акций также надо разбить на две части. Половину средств надо вложить в предприятия, обладающие экспортным потенциалом, но не в нефтегазовые предприятия. В случае благоприятного развития событий акции предприятий, ориентированных на экспорт, могут дать до 100% годовых в валюте. А в случае неблагоприятного развития событий их рублевая стоимость акций экспортно ориентированных предприятий не из нефтегазового комплекса сильно не упадет, а может и вырасти. Например, сейчас на мировых рынках складывается ситуация, благоприятная для предприятий по производству серебра и изделий из него.

Вторую половину направить на трейдинговые операции с наиболее ликвидными акциями.

Формируя портфель с долгосрочными рублевыми активами, необходимо также захеджировать валютную стоимость этой части портфеля путем покупки в феврале фьючерсов на курс USD.

И наконец сделаем несколько замечаний по трединговому портфелю и проведению трейдинга.

Трейдинговый портфель.

При формировании трейдингового портфеля надо:

При открытии позиции по трейдингу строго применять метод установки “стопов”, т. е. обязательное закрытие позиции с небольшим убытком. А также, в случае неопределенности ситуации, обязательную фиксацию прибыли в валютном исчислении. И только при полностью благоприятных прогнозах разрешить держать позицию дальше, но со “стопом” на уровне полученной прибыли. Кроме этого, надо активно использовать фьючерсные контракты для хеджирования рисков в период вероятного воздействия третьей волны азиатского кризиса.

Необходимо также установить жесткую административную систему трейдинга.

И наконец в современной нестабильной ситуации желательно зарегистрировать оффшорную компанию и использовать ее для расчетов в валюте, что позволит снизить убытки при девальвации рубля.

Перспективы российского фондового рынка во второй половине 1998 года

Ситуация на российском рынке в июне остается сложной. Падение мировых цен на нефть и неплатежи в бюджет привели к серьезному бюджетному кризису. В результате в мае 1998 года начались третья (начиная с октября) волна вывода денег нерезидентов с российского рынка и третья “атака на рубль”. В настоящее время Правительство предпринимает отчаянные шаги, чтобы удержать финансовую ситуацию в стране под контролем. Им предложен ряд мер, которые в прессе называются “антикризисной программой”.

В целом, реализация предложенных мер должна привести к стабилизации финансовых рынков в течение двух месяцев (примерно к середине сентября). Однако в эти два месяца Правительству России надо выплатить более 10 млрд. долларов государственного долга (в основном в виде погашения ГКО). И сейчас главным вопросом остается вопрос: сможет ли сделать это Правительство без девальвации рубля?

Причем сейчас возможны два сценария развития событий:

При втором сценарии в любом случае российские финансовый и фондовый рынки до конца года переживут глобальный кризис. Если ситуация останется под контролем “реформаторов” до весны 1999 года, то можно ожидать возврат средств нерезидентов и начало роста цен на фондовом рынке. В противном случае российский фондовый рынок не возродится до конца столетия.

Чтобы частично обезопасить капитал от рисков, связанных с ситуаций хаоса на финансовом и фондовом рынках и в то же время получить прибыль до 50% годовых в валюте при оптимистичном развитии событий предлагается сформировать следующий портфель.

Предложения по инвестиционному портфелю на вторую половину 1998 года.

В общих чертах распределение активов предлагается следующее.

| Актив | Доля |

| Валютные средства | 60% |

| ОВГВЗ, ГКО-ОФЗ | 27% |

| Акции | 13% |

Рассмотрим подробнее отдельные активы.

a. Валютные средства.

Предлагается следующее размещение валютных средств

| Актив | Доля |

| Фунты стерлинги, размещенные в стабильном европейском банке или под дивиденды стабильной компании | 50% |

| Доллары, размещенные под дивиденды стабильной компании | 30% |

| Немецкие марки, размещенные под дивиденды стабильной компании | 20% |

Сделаем необходимые пояснения к данному распределению. Вложения в валютные средства делаются с целью получения прибыли в случае девальвации рубля. Вложения в неустойчивые азиатские валюты бессмысленны, поэтому мы вынуждены выбирать из европейских валют. Курс немецкой марки в настоящее время сильно зависит от положения в России, и поэтому в нее надо сделать наименьшие вложения. В то же время, в случае обострения ситуации на Ближнем Востоке, курс марки может вырасти и поэтому полностью исключать ее из портфеля не следует. Курс доллара может быть нестабилен и в случае возникновения ажиотажа вокруг персоны Президента США. Поэтому доллары надо держать в акциях стабильных предприятий, для которых российский рынок особого значения не имеет. А оптимальной валютой является фунт стерлингов. При нестабильности на Ближнем Востоке он упадет меньше доллара и в то же время успешная “атака на рубль” вряд ли отразится на его курсе. Прибыль от этих вложений должна составить примерно 13% в валюте или примерно 25% в рублях в случае, если не произойдет девальвация рубля. В случае девальвации рубля прибыль надо умножить на величину этой девальвации.

По мере уменьшения опасности долю средств в этой части портфеля можно будет сократить.

b. ОВГВЗ, ГКО-ОФЗ.

Портфель из ОВГВЗ, ГКО-ОФЗ надо разделить на две части. Учитывая продолжающиеся давление на рубль, целесообразно на данный момент 40% активов разместить в ОВВГЗ, а из оставшихся средств основную часть активов держать в ГКО со сроком до погашения не более 3-х недель. ГКО и ОФЗ с дальними сроками погашения должны составлять не более 10% от суммарных инвестиций в рынок ГКО-ОФЗ. По мере увеличения прибыльности от уже имеющихся открытых позиций можно увеличить долю бумаг с дальними сроками погашения. Если Правительство и ЦБ снизят доходность к концу года до 40-50%, то от вложений в ГКО-ОФЗ можно получить прибыль до 80% годовых в валюте. Если же произойдет девальвация рубля, то доходность составит 90-120%% в рублях, а в валюте может быть получен и убыток. Прибыльность портфеля ГКО-ОФЗ можно увеличить путем проведения трейдинговых операций с ГКО с короткими сроками погашения.

c. Акции.

Учитывая нестабильность российского рынка корпоративных бумаг и его ограниченную ликвидность, портфель из акций надо формировать исключительно из акций следующих предприятий: НК Лукойл, РАО ЕС России, Ростелеком, Мосэнерго, Газпром, Сургутнефтегаз, Татнефть, Сбербанк и, возможно, Иркутскэнерго.

Причем этот портфель не должен быть постоянным до конца года, а должен находится под постоянным динамическим управлением. С этим портфелем необходимо проведение активных трейдинговых операций.

Формируя портфель с долгосрочными рублевыми активами, желательно также захеджировать валютную стоимость этой части портфеля путем покупки фьючерсов на курс USD.

И наконец сделаем несколько замечаний по портфелю акций и проведению трейдинга.

Трейдинговый портфель.

При формировании трейдингового портфеля надо:

При открытии позиции по трейдингу строго применять метод установки “стопов”, т. е. обязательное закрытие позиции с небольшим убытком. А также, в случае неопределенности ситуации, обязательную фиксацию прибыли в валютном исчислении. И только при полностью благоприятных прогнозах разрешить держать позицию дальше, но со “стопом” на уровне полученной прибыли. Кроме этого, надо активно использовать надежные фьючерсные контракты для хеджирования рисков.

Перспективы российского фондового рынка в 1999 году

Ситуация на российском фондовом рынке, помимо зависимости от мировых фондовых рынков, будет также зависеть, как и в 1998 г., от следующих факторов:

Кроме того, эта ситуация будет зависеть от решений Правительства по возможным путям использования 20% средств от ГКО-ОФЗ, реструктурированных в непогашаемые бездоходные ценные бумаги (ОФЗ-ПД).

Также на ситуацию в 1999 г. серьезное влияние окажет и ситуация с внешним долгом России. На данный год обязательства России по выплатам внешнего долга составляют около 17,5 млрд. долларов, из которых более 10 млрд. долларов – это выплаты по долгам бывшего СССР. При сегодняшнем курсе рубля по отношению к доллару такая сумма выплат лишь немногим меньше выплат долга по ГКО-ОФЗ, по которому 17 августа была объявлена односторонняя реструктуризация. Поэтому уже можно сейчас констатировать, что выплатить всю сумму долга в 1999 г. Россия не сможет. Однако выходов из создавшейся ситуации (в отличие от внутреннего долга, по которому допустима односторонняя реструктуризация) только два:

В первом случае перспективы России в 1999 г. самые мрачные. Будут произведены аресты имущества и иных ликвидных активов за рубежом, заморожены и конфискованы все счета государства в зарубежных банках. В этом случае говорить о каком-либо фондовом рынке в 1999 г. не приходится. Но надо отметить, что этот путь является и менее вероятным, потому что по оценкам экспертов путем продажи имущества России за рубежом можно вернуть не более 5-10% долга. Оставшаяся же часть в этом случае возврату не подлежит. Поэтому в таком пути развития событий не заинтересованы и сами кредиторы.

Немаловажным фактом, толкающим кредиторов на реструктуризацию долга, является то, что, по мнению большинства экспертов, Россия в состоянии и, судя по заявлению Е. Примакова, готова в полном объеме обслуживать свой долг (без долга бывшего СССР). В случае же объявления Россией себя банкротом эти обязательства также потеряют свою юридическую силу.

Поэтому в достижении договоренностей о новой реструктуризации долгов бывшего СССР заинтересована как Россия, так и ее кредиторы и, вероятнее всего, договоренность по реструктуризации долга бывшего СССР будет достигнута.

Исходя из этого предположения мы и будем оценивать перспективы российского фондового рынка в 1999 году. Начнем с анализа политической ситуации.

Политическая ситуация в России в конце 1998 г. практически стабилизировалась. Небольшая стабилизация в экономике, существенно повысила доверие людей Правительству в целом и, в частности, Е. Примакову. На фоне стабильно высокого уровня доверия людей нынешнему Председателю Правительства, даже низкий уровень доверия населения Президенту России уже не может дестабилизировать политическую ситуацию в стране. Этот кредит доверия очень хрупок и держится только на экономических показателях – снижение инфляции, стабилизация курса доллара, улучшение ситуации с выплатами текущих зарплат и пенсий. Однако по первым двум показателям в январе-феврале 1999 г. у российского Правительства могут возникнуть серьезные проблемы. Январь для России – это месяц традиционно высокого спроса на доллар. Как правило, в январе курс доллара в последние годы рос вне зависимости от экономической и политической ситуации в стране. Но в сегодняшних условиях, если этот курс не удастся удержать в рамках декабрьских темпов роста, то возможно возникновение лавинообразного ажиотажного спроса, который спровоцирует рост цен и может оказать негативное влияние на ситуацию в стране. Возникновение этого ажиотажного спроса тем более опасно, что в конце января - начале февраля Правительству придется одновременно подавлять и ускорение темпов инфляции, вызванное эмиссией 31 млрд. наличных рублей в октябре-ноябре 1998 г.

Поэтому первой задачей Правительства и Центрального Банка в 1999 г. станет подавление спроса на валюту в первой половине января. Так как в конце года наблюдается традиционный рост золотовалютных запасов и стабилизация курса доллара, то шансы Правительства и Центрального Банка справиться с этим спросом, по нашему мнению, достаточно высоки – не менее 75%. Гораздо сложнее будет не допустить инфляции более 10% в феврале. Удержать инфляцию в указанных пределах Правительство будет в состоянии только в случае “прихода в Россию новых денег” в конце января – феврале 1999 г. В свою очередь для этого должны быть выполнены следующие условия:

Активность Правительства в ноябре-декабре 1998 г. по разрешению всех этих вопросов позволяет предположить, что шансы Правительства выполнить все эти условия тоже немаленькие – не менее 65%.

Таким образом, вероятность сохранения политической стабильности в России в первом квартале 1999 г. составляет около 50%, что в современных условиях России является достаточно высоким показателем. В этом случае можно ожидать сохранения политической стабильности до начала осени, когда начнется активная предвыборная компания в VII Государственную Думу.

К сожалению, прогнозировать в настоящее время ход этой предвыборной компании не представляется возможным. А вот исход этой компании во многом будет зависеть от действий Правительства в экономике.

Если Правительству удастся сдержать свое обещание о 2%-м росте ВВП во второй половине 1999 г. и удержать инфляцию на уровне не более 30-40% в год, то вероятнее всего, VII Государственная Дума по своему составу будет даже чуть “правее” VI-й Государственной Думы. Конечно, самой многочисленной фракцией в этой Думе по-прежнему будет КПРФ. Однако возможно значительное увеличение в Государственной Думе сторонников центристских взглядов, прошедших на волне поддержки их Е. Примаковым и Ю. Лужковым. Причем представители этих сил, вероятнее всего, отнимут в первую очередь голоса у партий, входящих, наряду с КПРФ, в “левый” народно-патриотический союз. Поэтому в этом случае “левые” уже не будут иметь устойчивого большинства в Думе. При таком исходе выборов можно будет с уверенностью говорить о политической стабильности в России и в 2000 году, даже несмотря на грядущие выборы Президента.

Следует также отметить, что политическая нестабильность до осени 1999 г. может возникнуть в России и по причине вынужденной отставки Президента по состоянию здоровья. Однако дать оценку вероятности возникновения этой ситуации мы не в состоянии. В то же время досрочную отставку Президента по делу о нарушениях Конституции России, возбужденному государственной Думой, мы считаем маловероятным событием.

Теперь оценим шансы Правительства выполнить свое обещание о росте ВВП во второй половине 1999 г. и сдержать инфляцию на уровне 30-40% в год. Выполнение этих обещаний напрямую зависит от перечисленных в начале раздела факторов, сильно влияющих на российский фондовый рынок. Поэтому рассмотрим возможные сценарии развития событий.

Начнем с динамики цен на нефть. В настоящее время на рынке нефти экспертами прогнозируется дальнейшее снижение цен. До марта 1999 г. изменить эту динамику может только относительно холодная зима в Европе и Юго-Восточной Азии. В ноябре-декабре прогнозы об относительно холодной зиме не сбылись. Поэтому России остается только уповать на то, что эти прогнозы сбудутся в январе-феврале. Если же эти прогнозы не сбудутся, то к марту цена на нефть марки Brent должна упасть в среднем до 7-9 долларов за баррель, а временами эксперты не исключают и цену 5 долларов за баррель.

На 23 марта намечена встреча стран членов ОПЕК, на которой может быть принято решение о дальнейшем сокращении добычи нефти. Однако следует помнить, что в 1998 г. страны ОПЕК продемонстрировали неумение договариваться по вопросам сокращения нефтедобычи. Так, мартовское (1998 г.) сокращение добычи нефти странами ОПЕК было явно недостаточным для стабилизации цен на нефть, а июльская и октябрьская (как мы уже отмечали выше) программы сокращения добычи не были выполнены.

Поэтому, как российскому Правительству, так и аналитикам фондового рынка следует в своих расчетах опираться на среднюю цену нефти марки Brent в следующем году – 7-9 долларов за баррель.

Исходя из этой цены можно в 1999 г. прогнозировать дальнейшее падение долларовой стоимости экспорта из России на 10-20%. В то же время в январе-июне можно ожидать рост импорта в Россию продовольственных товаров, в первую очередь мяса. Поэтому в первой половине 1999 г. следует ожидать увеличения импорта в долларовом исчислении на 20-30% по сравнению со средним в сентябре-ноябре. Отсюда мы получаем, что положительное сальдо торгового баланса, вероятнее всего, в первом полугодии составит 6,5-9 млрд. долларов, что ниже аналогичного показателя 1997 г. (9,6 млрд. рублей), но значительно выше уровня 1998 года (2,2 млрд. рублей). Причем, вероятнее всего, реальная цифра окажется более близкой к нижней границе, так как удержать инфляцию в пределах 10% в феврале 1999 г. вряд ли удастся без увеличения импорта продуктов питания, а цены на нефть обычно достигают годового минимума в апреле-июне. Во второй половине 1999 г. размер положительного внешнеторгового сальдо будет зависеть от размеров урожая в России. При большом урожае зерновых и овощей будет увеличение сальдо на 20-30%, а в случае низкого урожая (подобного урожаю 1998 г.) будет сокращение сальдо примерно на ту же величину. Во втором случае на обещаниях Правительства можно “поставить крест”.

В первом же случае, а также в случае урожая на уровне среднего за последние 5 лет, положительное сальдо внешнеторгового баланса будет не меньше 16 млрд. долларов, т. е. практически таким как в 1997 и 1998 (по предварительной оценке) годах. В этом случае выполнение обещаний Правительства будет зависеть от других вышеперечисленных факторов.

Рассмотрим возможный объем денежной эмиссии в 1999 г. По проекту бюджета на 1999 год доходы бюджета должны составить 473,68 млрд. рублей, расходы - 575,05 млрд. рублей. Таким образом, дефицит составляет 101,37 млрд. рублей. Судя по показателям прогнозируемой инфляции, предполагается около 50 млрд. рублей дефицита покрыть за счет денежной эмиссии, а остальной дефицит внешними и внутренними займами и взысканием недоимок за предыдущие годы. В то же время МВФ прогнозирует 57% инфляции в России и эмиссию в 90 млрд. рублей. Этот прогноз не лишен оснований, если провести сравнительный анализ доходной части проекта бюджета 99 года и реальное выполнение бюджета 98 года. Так, в проекте бюджета предполагается, что налоги на внешнеэкономическую деятельность будут собраны в размере 91,25 млрд. рублей, т. е. фактически, с учетом разницы курса доллара, прогнозируется рост внешнеторгового оборота по сравнению с 1998 г. на 23%. Реальный же рост в условиях падения цены на нефть в случае большого или среднего урожая вероятнее будет ниже – около 15%.

В общем, анализ проекта бюджета показывает, что даже в случае большого или среднего урожая доходы бюджета при среднем курсе доллара в 1999 году 21,5 рублей за доллар будут меньше запланированных на 35-40 млрд. рублей. В то же время сокращение расходов бюджета на эту сумму однозначно приведет к тому, что обещание правительства о 2-х процентном росте во второй половине 1999 г. выполнено не будет. Однако сокращение реальных доходов на 35-40 млрд. рублей вовсе не означает, что без сокращения расходов невозможно сохранить дефицит бюджета на том же уровне, что и в проекте. Так, в проекте бюджета 1999 г. не предусмотрено доходов от приватизации. А только одна продажа 2,5% акций Газпрома в декабре принесла в доход государства около 13 млрд. рублей. Поэтому Правительство России имеет все шансы выполнить доходную часть бюджета в полном объеме, если решится на продажу части государственных пакетов акций ряда привлекательных для зарубежных инвесторов предприятий. Для этого нужна только политическая воля. Поэтому мы вынуждены дать очень широкую оценку эмиссии в 1999 году – 50-100 млрд. рублей при условии получения запланированных в 1999 г. кредитов МВФ, ЕБРР и Всемирного Банка.

Последнее же событие целиком зависит от принятия проекта бюджета на 1999 год Государственной Думой без значительного (более чем на 5% от абсолютных величин) изменения его основных параметров – доходной части и размеров дефицита. Если это событие произойдет в начале января, то договоренность с МВФ о выделении очередного транша кредита будет достигнута уже во второй половине января. Практически сразу же вслед за этим решением может быть достигнута и предварительная договоренность о реструктуризации долга бывшего СССР.

Подводя итог вышесказанному, можно констатировать, что шансы ограничиться в 1999 г. эмиссией в 50 млрд. рублей у Правительства и Центрального Банка России есть. Такая эмиссия будет в случае:

В данном случае мы рассмотрели только эмиссию, связанную с дефицитом федерального бюджета. В 1999 г. может возникнуть потребность в дополнительной эмиссии для реструктуризации банковской системы. Однако в настоящий момент Центральный Банк не объявил возможных параметров этой эмиссии. Более того, по заявлениям Центрального Банка дополнительной эмиссии, кроме имевшей место в 4-м квартале 1998 года, на эти цели в 1999 г. не планируется. В настоящий момент трудно прогнозировать, насколько эти заявления соответствуют действительности. Отметим лишь, что без допуска иностранного капитала в УК крупнейших российских банков-должников провести реструктуризацию российской банковской системы без эмиссии вряд ли возможно.

Таким образом, рассмотрев возможные варианты развития событий, мы можем сформировать последовательность событий при оптимистическом сценарии в 1999 году.

К сожалению, мы вынуждены констатировать, что шансы реализации такого сценария невелики – не более 25 из 100. Отметим также, что близкие по времени события из приведенного списка взаимосвязаны и невыполнение одного из них влечет невыполнение другого.

При полной реализации этого сценария рост долларовых цен на акции российских предприятий и объемов торгов составит в 1999 г. не менее 80-100% и еще более высокими темпами он продолжиться в 2000 г. Конечно, этот рост будет неравномерен. Весьма вероятны периоды бурного роста цен за некоторое время до и сразу после перечисленных событий и консолидация цен (и даже коррекции цен вниз) между событиями.

При этом невыполнение близкой по времени группы событий фактически будет предвещать скорое падение цен до уровней достигнутых ранее, а в случае нарастания политической нестабильности в стране возможно и даже более глубокое падение долларовых цен, чем в 1998 г.

Подводя итог сказанному, можно констатировать, что главным фактором риска для России в 1999 г. будет политический риск. В принципе российский рынок в 1998 г. достиг своих минимальных значений, и их пробитие вниз может произойти только в случае возникновения очередной политической нестабильности в стране. На сегодняшний день шансы России избежать этой нестабильности до декабря 1999 г. 50 на 50. И такие шансы существенно уменьшаются в декабре из-за весьма вероятной победы “левых” сил на выборах.

Если в России сохранится политическая стабильность, то российский фондовый рынок ждет либо консолидация цен по итогам года, либо рост не менее чем на 80-100%. При этом в отдельные моменты на российском фондовом рынке будут происходить бурный рост цен и объемов торгов, за которыми будут, либо возврат цен на прежние уровни (в случае явного неподтверждения впоследствии приведенного выше оптимистического сценария развития событий), либо консолидация цен (в случае нейтральных событий). В целом, при сохранении политической стабильности, временные ряды цен на российском рынке акций в 1999 г. будут состоять из временных отрезков, похожих на динамику цен в октябре-декабре 1998 г., что указывает на привлекательность трейдинговых операций на российском фондовом рынке в 1999 году.

В то же время при угрозе возникновения политической нестабильности в России возможно повторение кризиса на российском фондовом рынке. В этом случае цены могут упасть и ниже минимальных уровней 1998 года, но еще вероятнее в этом случае, что на российском фондовом рынке произойдет глубокий кризис ликвидности, который будет преодолен не раньше выборов Президента (в 2000 году или ранее в случае досрочных выборов).

Поэтому 1999 год будет не лучшим годом для годовых вложений в акции крупнейших российских предприятий, так как средняя долларовая годовая доходность рынка акций (по различным сценариям развития событий) составляет около 5% при вероятности потерь более 40%. Для годовых вложений в 1999 году более привлекательными будут прямые инвестиции в отрасли производства товаров народного потребления с “быстрым” оборотом денег – пищевая, легкая и фармацевтическая промышленность.

Перспективы российского фондового рынка в 2000 году

Как и в 1999-м, в 2000 году наибольшее влияние на фондовый рынок России будут оказывать внутренние политические и экономические факторы. Однако степень их влияния уже будет существенно отличаться от 1999-го года. Если в 1999-м году российская экономика в условиях девальвации была “обречена” на рост при условии сохранения преемственности экономического курса (что зависело прежде всего от политических решений), то в 2000-м году ситуация уже не столь однозначна.

Пока же можно, с достаточной долей уверенности утверждать, что превалирующее влияние на фондовый рынок внутриполитической ситуации сохранится до конца марта, т. е. до того времени, когда будут объявлены предварительные итоги выборов Президента России. В дальнейшем влияние внутриполитической ситуации либо существенно ослабнет в результате победы на этих выборах исполняющего обязанности Президента России В. Путина, либо останется превалирующим в случае победы иного кандидата.

В настоящее время вероятность избрания В. Путина на пост Президента России составляет не менее 0,8 и поэтому, в первую очередь, целесообразно рассмотреть факторы, которые будут влиять на фондовый рынок России в случае его избрания.

Рассматривать сценарии развития ситуации в случае избрания другого кандидата в настоящее время не представляется возможным, так как пока не ясна ситуация ни с тем, кто будет этот кандидат, ни с теми политическими и экономическими кругами, которые будут стоять за ним. Поэтому сценарии развития ситуации на фондовом рынке России в этом случае мы рассмотрим в отдельном материале, который в случае необходимости будет подготовлен в апреле 2000-го года.

В случае победы на президентских выборах В. Путина, в России сложится уникальная политическая ситуация, когда сторонники Президента будут иметь 40-45%% депутатских мест в Государственной Думе, в то время как оппозиция - 35-40%%. Это будет первый случай за всю историю реформ в России, когда исполнительная и законодательная ветви власти в России имеют все возможности проводить согласованную политику. Большей политической стабильности Россия не знала за все последнее десятилетие.

Однако на фондовый рынок данная ситуация будет оказывать противоречивое влияние. Безусловно, политическая стабилизация является необходимым условием для прибыльных вложений в ценные бумаги. В то же время за прошедшие годы на российском фондовом рынке часто происходил достаточно быстрый рост цен только на ожиданиях политической стабилизации. По всей видимости, подобных частых бурных ростов на таких ожиданиях в ближайшем будущем уже не будет.

В этом случае предвыборный рост цен в первом квартале 2000-го станет исключением в ближайшем будущем для России. Вся же последующая динамика цен будет уже определяться проводимой экономической политикой.

Ситуация политической стабилизации, которая возникнет в случае победы В. Путина на президентских выборах возлагает и дополнительную ответственность на действия исполнительной власти в экономике и в особенности в отношениях с развитыми странами мира. Так как в политической жизни России исчезнет беспроигрышное в прошлом “оправдание” медлительности и ошибок в экономических преобразованиях - оппозиционная Государственная Дума с “левым” политическим большинством.

Анализ влияния экономических факторов напрямую связан с анализом исполнения бюджета России в 2000-м году. Начнем с краткого рассмотрения результатов исполнения бюджета России в 1999 году.

Бюджет 1999-го, исполнение которого мы ставили под сомнение в предыдущем прогнозе, был исполнен с большим ростом доходной части по сравнению с заложенной в Законе о бюджете. Этот рост связан в первую очередь с ростом мировых цен на энергоносители (то, что не было учтено нами в предыдущем прогнозе и в Законе о бюджете), заниженным средним курсом доллара в законе - 21 рубль за доллар и заниженными темпами роста промышленного производства (на две последние ошибки проектировщиков бюджета мы указывали в предыдущем обзоре). Перевыполнение доходной части бюджета позволило России исполнить свои обязательства по российским долгам, не прибегая к новым кредитам, и сократить государственный долг примерно на 4 млрд. долларов.

В бюджете на 2000-й год также заложены параметры, выполнение которых требует от правительства достаточно решительных действий, весьма нехарактерных для всех последних правительств России, начиная с апреля 1992-го года (!).

Первым из таких параметров является 5%-й рост промышленного производства. Эта цифра несколько меньше, чем в 1999-м году, но в отличие от 1999-го года ее исполнение гораздо более сложно. Дело в том, что рост 1999-го года, во-многом, был обеспечен ростом потребления товаров внутреннего производства, а не какими-то дополнительными действиями правительства. В то время потребление хоть и росло, но было ниже, чем в докризисный период. Динамика роста потребления в России указывает на то, что к лету 2000-го Россия может выйти на уровень потребления в докризисные месяцы 1998-го. Однако это может вызвать рост промышленного производства не более, чем на 2-3%.

Кроме того, этот рост может оказаться даже ниже указанных цифр, если рост курса доллара будет существенно отставать от темпов инфляции, так как в этом случае часть роста потребительского спроса будет происходить за счет импорта.

Для дальнейшего роста правительству необходимо предпринять ряд неординарных мер по стимулированию потребления. Обсуждаемая в настоящее время и традиционная для пореформенной России эмиссия в данном случае, на наш взгляд, не является решением проблемы, так как не учитывает нелинейный характер зависимости между потреблением и доходами населения. По достижении определенного уровня потребления денежные излишки уже идут не на потребление, а на инвестиции и сбережения. Так как в настоящее время в России нет условий для роста мелких инвестиций, то в случае простой эмиссии вероятнее всего направление ее значительной части в сбережения, что в условиях России просто означает усиление давления на рубль и рост курса доллара. В случае же сдерживания курса доллара часть средств будет направляться на потребление подешевевших (относительно доходов) импортных товаров, что также не будет способствовать росту производства в России

Из вышеизложенного следует, что при росте курса доллара сравнимом с инфляцией простая эмиссия может вызвать дополнительный рост производства не более, чем на 0,5%. Общий рост производства в России в 2000-м году не превзойдет 3,5%, что на 1,5% меньше заложенного в бюджете. А в случае существенного отставания роста курса доллара от темпов инфляции промышленный рост будет еще ниже - не более 2%. Одновременно произойдет и ухудшение положительного сальдо внешнеторгового баланса из-за роста импорта.

В то же время надо учитывать, что в 2000-м году Россия не может себе позволить быстрый рост курса доллара из-за необходимости выплат по внешнему долгу и существенного увеличения в этом случае расходной части бюджета.

Таким образом, в 2000-м году правительству придется решать непростую задачу стимулирования потребления товаров, производимых в России, не прибегая к широкомасштабной эмиссии.

Одним из способов решения такой задачи является проведение адресной поддержки малоимущих слоев населения, большая часть доходов которых идет на потребление сравнительно недорогих товаров, производимых в России. Однако это требует существенной реформы сложившихся форм социальной поддержки населения.

Также немаловажным становятся

Возможно и использование разумной протекционистской политики по ограниченному кругу товаров. При сложившемся уровне цен, на наш взгляд, увеличение импортных пошлин возможно по ряду продуктов питания: мясо птицы, готовый сахар (а не сахар-сырец), подсолнечное масло (при одновременном наличии соответствующих экспортных пошлин на подсолнечник), мука, шоколадные и кондитерские изделия, по текстильным изделиям и изделиям из меха, холодильникам и подержанным автомобилям. С помощью таких мер можно добиться дополнительного роста на 0,5-1%%.

Таким образом, для обеспечения заложенного в бюджете 5% промышленного роста, правительству требуется заложить законодательные основы для создания благоприятного инвестиционного климата, провести реформу социального обеспечения и разработать протекционистские меры защиты отечественного рынка товаров народного потребления.

Насколько правительство готово к решению первой задачи станет уже ясно в первые месяцы 2000-го года по результатам работы правительства с Государственной Думой. Если правительство с первых дней ее работы начнет активную компанию по принятию Государственной Думой экономических законов и поправок к уже действующим, то к середине 2000-го могут быть приняты Налоговый и Земельный Кодексы в соответствующей редакции и внесены необходимые изменения в Закон о защите прав инвесторов, что существенно улучшит инвестиционный климат в России. К тому же времени должна быть и организована адресная социальная помощь малоимущим слоям населения, введены необходимые экспортные и импортные пошлины.

Если же Государственная Дума увязнет в дебатах по разного рода политическим постановлениям и законам, то время необходимое для обеспечения заложенного в бюджете роста может быть упущено и данный параметр бюджета выполнен не будет. В этом случае возможен существенный недобор налогов и секвестр бюджета во второй половине 2000-го года.

Вторым параметром, заложенным в бюджет, является средний курс доллара - 32 рубля за доллар. В отличие от 1999-го года этот параметр в принятом бюджете явно завышен. Все дело в том, что если будет обеспечен 5%-й рост, исполнена доходная часть бюджета по налоговым платежам, а также получены заложенные в бюджете иностранные кредиты (о них ниже), то в таком курсе доллара не будет необходимости и он вероятнее всего будет достигнут не ранее конца года. Поэтому при оптимистичном сценарии реальный курс будет ниже - 28-30 рублей за доллар. Курс доллара, заложенный в бюджете, может быть только при выполнении одного из двух негативных событий:

А в случае самого пессимистического сценария и выполнения обоих перечисленных выше негативных событий средний курс доллара - 32 рубля за доллар вероятнее всего будет превзойден. В этом случае Россию ожидает очередная резкая девальвация до 40-50 рублей за доллар. Однако подобная девальвация, если и произойдет, то не ранее сентября 2000-го. В настоящее время мы считаем ее вероятность достаточно небольшой - не более 0,15.

Третьим параметром, заложенным в бюджет, является среднегодовая мировая цена на российскую нефть - 18 долларов за баррель. Этот параметр мы считаем пессимистическим и поэтому в данном случае должны констатировать, что те доходные статьи бюджета, на которые влияет этот параметр, будут выполнены либо по плану, либо с перевыполнением на 10-15%%. Однако надо отдавать себе отчет в том, что данное перевыполнение не компенсирует потерь бюджета в случае отсутствия прогнозируемого роста.

И, наконец, четвертым важным параметром доходной части бюджета являются заложенные в нем иностранные кредиты.

В настоящее время достаточно сложно судить об истинных причинах отказа МВФ выделить России второй транш согласованного кредита в 1999-м году. С одной стороны, Россия не выполнила ряд справедливых экономических требований МВФ. С другой, заявления ряда лидеров западных стран свидетельствуют о том, что выделение кредитов может быть увязано не только с экономикой, но и с политикой России на Северном Кавказе.

В данном случае правительству необходимо со всей решимостью удовлетворить экономические требования МВФ, так как они действительно будут способствовать оздоровлению экономической обстановки в России и отвечают российским интересам.

В то же время правительству нельзя поддаваться на политическое давление и вступать в переговоры с пока еще достаточно сильными в военном отношении незаконными вооруженными формированиями в Чечне, так как сохранение очага напряженности на Северном Кавказе ослабляет как внутриполитические, так и внешнеполитические позиции России. Перенос напряженности из Чечни (путем взятия под военный контроль всей ее территории) в Закавказье, в частности в Грузию, создает хорошие предпосылки для усиления влияния России в данном регионе.

Выдавливание незаконных вооруженных формирований из Чечни в Закавказье создаст нестабильность в Грузии, где столкнутся интересы антироссийски настроенных чеченских боевиков и пророссийски настроенных национальных автономий в составе Грузии - Абхазии, Аджарии и Южной Осетии. Урегулирование этой нестабильности без России не представляется возможным и западные страны, в первую очередь США, будут вынуждены искать совместно с Россией пути решения этой проблемы, что отодвинет на задний план сегодняшние претензии к России по поводу ее действий в Чечне. Не говоря уж о том, что в этом случае вступление Грузии в НАТО, заявленное ее руководством, отодвигается вообще на неопределенный исторический срок.

Последние действия правительств Грузии и Азербайджана указывают на их четкую последовательную ориентировку на западные государства, в первую очередь США, что ярко проявилось при подписании протокола о создании нефтепровода Баку-Джейхан.

Поэтому США заинтересованы в стабильности в Грузии, как единственной потенциально дружественной стране, граничащей с их партнерами на Кавказе - Турцией и Азербайджаном, так как пророссийская Армения (из-за неурегулированности ситуации с Нагорным Карабахом) и антиамериканский Иран в данном случае как потенциальные партнеры рассматриваться не могут.

Исходя из вышеизложенного, можно констатировать - скорейшее и успешное завершение открытой фазы боевых действий в Чечне необходимо России, в том числе и для успешных переговоров с западными партнерами по внешним долгам, так как ни что так не сближает страны в политическом плане, как совместные действия по урегулированию международных проблем. Еще хорошо памятны 80-е годы, когда под объединение Германий и договоры о сокращении вооружений, СССР получал огромные кредиты на льготных условиях и без каких-либо собственных обязательств по экономическим и политическим преобразованиям.

Уже в конце 2000-го года таким совместным политическим полигоном для России и США может стать Грузия и Закавказье в целом и путь к этому лежит через уничтожение и выдавливание преступных вооруженных формирований из Чечни.

По оценкам военных экспертов боевые действия в горах Чечни должны завершиться не позднее середины мая 2000-го, что связано с естественными трудностями проведения таких действий в зимних условиях.

Таким образом, при оценке вероятности снятия политических и экономических препятствий для выделения согласованных кредитов МВФ и Всемирным Банком и создания условий для успешного завершения переговоров о реструктуризации долга России перед Парижским клубом кредиторов, мы должны рассмотреть вероятности двух действий власти в России:

Пока у нас нет достаточных оснований сомневаться в выполнении второго действия и поэтому вероятность его исполнения мы оцениваем достаточно высоко - не менее 0,85.

Вероятность выполнения экономических требований МВФ оценить достаточно сложно до начала работы новой Государственной Думы и действий правительства в связи с этим. Кроме того, эти действия власти напрямую связаны с уже упоминавшимися выше действиями по принятию законов необходимых для создания благоприятного инвестиционного климата и являются их составной частью. Поэтому мы не будем давать отдельную оценку вероятности этих действий власти, а ниже дадим общие оценки вероятности разных сценариев развития событий.

В то же время урегулирование долговых вопросов с МВФ и Парижским Клубом кредиторов, хотя и создает хорошие предпосылки для урегулирования тех же вопросов с коммерческими кредиторами из Лондонского Клуба кредиторов, но вовсе не означает автоматического решения и этой проблемы.

Ход переговоров с Лондонским Клубом кредиторов в 1999-м году показал одну вещь - чем лучше экономическое положение России, тем жестче позиция кредиторов. В то же время надо понимать, что в банкротстве в первую очередь не заинтересованы сами кредиторы, так как в этом случае банкротом будет только Внешэкономбанк. Для России же сегодняшние условия, предъявляемые кредиторами, явно неприемлемы из-за большого и практически непосильного долгового бремени, ложащегося на 2000-2005-й годы.

Поэтому, как ни странно, но мы вынуждены констатировать, что в случае урегулирования отношений с МВФ и хорошими перспективами на переговорах с Парижским Клубом кредиторов, договоренность с Лондонским Клубом кредиторов будет достигнута тем быстрее, чем меньше будет экономический рост в России или чем ниже будут мировые цены на энергоносители.

А так как влияние последних двух факторов на фондовой рынок России в 2000-м году, на наш взгляд, будет определяющим после выборов Президента, то влияние самого хода переговоров с Лондонским Клубом, вероятнее всего, будет весьма эпизодическим и поэтому краткосрочным. Негативное влияние на рынок может оказать только их полное прекращение и объявление Внешэкономбанка банкротом. Однако и в этом случае уже через сравнительно короткий промежуток времени (несколько месяцев) рынок быстро восстановит прежние уровни цен в случае продолжения экономического роста в России. В то же время достижение договоренностей вызовет лишь краткосрочный рост и без существенного улучшения общей экономической ситуации в России цены сразу пойдут вниз.

Еще одной долговой проблемой России является урегулирование отношений с держателями 3-его транша ОВВГЗ. Эта проблема аналогична проблеме урегулирования с Лондонским клубом кредиторов и поэтому не требует дополнительного рассмотрения, так как ее влияние будет достаточно ограничено и даже меньше, чем влияние хода переговоров с кредиторами из Лондонского клуба.

На основе проведенного анализа можно предложить несколько сценариев развития событий, при условии, что Президентом России будет избран В. Путин.

Сразу оговоримся, что при любом сценарии до выборов Президента России наиболее вероятен рост цен на фондовом рынке, в ходе которого определятся уровни цен на ожиданиях политической стабильности в России. Мы предполагаем, что это будут такие уровни цен, при которых среднее значение индекса РТС с начала года и до 27 марта будет не меньше 190 пунктов. Поэтому, по нашему мнению, сам факт избрания В. Путина Президентом России в дальнейшем уже не будет оказывать никакого влияния на цены на фондовом рынке и эмоциональный рост цен после обнародования этого факта либо будет краткосрочным, либо его не будет вовсе.

Главным условием оптимистического сценария развития событий является выполнение властью действий, необходимых для того, чтобы в России наблюдался прогнозируемый в бюджете рост экономики. В этом случае влияние иных факторов на фондовый рынок будет не столь значительным. И можно говорить лишь о различных темпах роста цен на фондовом рынке во второй половине 2000-го года в зависимости от других факторов:

В случае положительного влияния всех перечисленных факторов, значение индекса РТС в конце года составит не менее 350 пунктов, и этот рост продолжится в дальнейшем. При этом курс доллара в конце года вряд ли превзойдет 32 руб. за доллар. При различных комбинациях негативного влияния тех или иных факторов, значение индекса РТС может быть и ниже, но при 5%-м (и выше) экономическом росте оно в любом случае будет не ниже 250 пунктов в конце 2000-го года. А среднегодовой курс доллара не превзойдет 32 руб. за доллар и 35 руб. за доллар в конце года.

В то же время, если Правительству России не удастся обеспечить прогнозируемый рост экономики, превалирующее влияние на фондовый рынок будут уже оказывать другие факторы. В первую очередь это

Главным из этих факторов является создание в России законодательной базы для улучшения инвестиционного климата. Если Правительство и Государственная Дума в первом полугодии 2000-го года примут законодательные акты, способствующие значительному улучшению инвестиционного климата, то после выборов Президента в России на фондовом рынке будет или рост цен, или колебания цен вокруг достигнутых перед выборами уровнями. Рост цен будет происходить либо при сохранения высоких цен на нефть - не ниже 20 долларов за баррель, либо в случае выделения очередных траншей кредитов. В случае же, если решение вопроса о выделении очередных траншей кредитов затянется, а цены на нефть будут колебаться в диапазоне 16-20 долларов за баррель, то вероятней всего колебания цен на фондовом рынке без определенной тенденции. Столь оптимистичный для второго случая вывод основан на том, что и в этом случае у Правительства остается шанс пополнить доходную часть бюджета за счет продажи госпакетов акций крупных предприятий - Газпром, Роснефть, Транснефть и т. п..

Если же в России опять будет промедление с принятием необходимых законодательных актов, то и в этом случае на фондовом рынке может наблюдаться рост цен, но только уже в случае

При этом если произойдет только одно из первых двух событий, то на рынке вероятнее всего будут колебания цен (и весьма значительные) относительно достигнутых до выборов уровней. И, наконец, в случае падения цен на нефть и отказа в выделении траншей кредитов на российском фондовом рынке вероятнее всего будет падение цен, при котором значение индекса РТС может достигнуть серьезного уровня поддержки - 100 пунктов и даже упасть ниже этого уровня - до 75-85 пунктов. В этом случае среднегодовой курс доллара превзойдет заложенный в бюджете - 32 руб. за доллар и в конце года будет не ниже 40 руб. за доллар.

Таким образом, в случае бездействия или промедления правительства при проведении экономических преобразований, ситуация на российском фондовом рынке будет целиком зависеть от отношения к России со стороны развитых стран мира и ситуации на мировых рынках.

И, наконец, оценим вероятности всех рассмотренных сценариев.

Вероятнее всего правительством будут предприняты шаги по принятию необходимых экономических законодательных актов, поэтому вероятность их принятия мы оцениваем достаточно высоко - не менее 0,65. Однако достаточно трудно сказать будут ли принятые акты достаточными для обеспечения прогнозируемого роста или только улучшат инвестиционный климат и создадут предпосылки для роста в дальнейшем, но не смогут обеспечить рост в 2000-м году более чем на 3,5%. Поэтому вероятность роста, не меньше заложенного в проекте бюджета, мы оцениваем ниже - 0,65*0,5 = 0,325. И такая же вероятность у события, когда инвестиционный климат улучшится, но экономический рост будет меньше. Вероятность же того, что не произойдет улучшения инвестиционного климата (а значит и роста, заложенного в бюджете), мы оцениваем как 0,35.

Оценить влияние на российский фондовый рынок ситуации вне России представляется достаточно сложным и поэтому вероятности того, что ситуация будет складываться благоприятно, нейтрально или негативно оценим как 1/3.

Таким образом, получаем, что в случае избрания Президентом России В. Путина, вероятность бурного роста после его избрания мы оцениваем как 0,22 (значение индекса РТС на конец года больше 300 пунктов), умеренного роста (230-300 пунктов) - 0,32, консолидации (190-230 пунктов) - 0,22, умеренного (130-190 пунктов) и сильного (75-130 пунктов) падений по 0,12.

Среднее значение индекса РТС на конец года (по всем сценариям) равно 232,3 пунктов, а стандартное отклонение (риск) - 80 пунктов.

Среднегодовой курс доллара по всем сценариям составит 32,1 руб. за доллар со стандартным отклонением 3,6 руб., а среднее значения курса доллара на конец года 36,66 руб. за доллар со стандартным отклонением 7,9 руб. (это распределение несимметрично, так как при любом сценарии курс доллара на конец года будет не меньше 28 руб. за доллар).

Общая вероятность потерь по итогам года, в случае покупки акций по ценам близким к минимальным в январе-марте 2000-го года, не превосходит 0,2.

Таким образом, 2000-й год может стать удачным годом для краткосрочных и долгосрочных вложений в акции российских компаний части средств из общего финансового портфеля. Поэтому мы рекомендуем не уменьшать долю денежных средств, выделенных в 1999 году на краткосрочные операции с акциями российских компаний, и увеличить по сравнению с 1999-м годом долю денежных средств для долгосрочных вложений в акции.

В то же время в связи с возможными изменениями ситуации на фондовом рынке России в течение 2000-го года, в соответствии со сценариями описанными выше, мы считаем необходимым ежемесячный пересмотр размеров этих долей. Конкретные рекомендации по их размеру будем давать в ежемесячных обзорах для наших клиентов.

Перспективы российского финансового рынка в 2001 году

Как отмечалось выше, после выборов Президента произошло существенное ослабление влияния на российский финансовый рынок внутриполитических факторов.

В то же время выросло влияние внутренних экономических факторов и динамики цен на мировых фондовых рынках. Причем это влияние на различные сектора финансового рынка России было различно. Так, если на валютный рынок и рынок долговых обязательств основное влияние оказывали показатели макроэкономического развития, то динамика цен на фондовом рынке почти целиком определялась динамикой цен на американском фондовом рынке.

Можно с большой долей уверенности прогнозировать сохранение данной ситуации и в первом квартале 2001 года.

Исполнение доходной части бюджета в первом квартале 2001 года не вызывает сомнений. Заложенное в бюджете снижение темпов роста ВВП и промышленного производства укладывается в рамки наметившейся с июля 2000 года тенденции. Средняя цена на нефть, заложенная в бюджете (21 доллар за баррель), также вряд ли будет ниже средней цены в начале года. Поэтому в первом квартале на рынке долговых инструментов будет либо стабилизация доходностей, либо их плавное падение. В то же время заложенная в проекте бюджета инфляция 14% за год не позволяет рассчитывать на доходность на этом рынке более чем 35% годовых.

Одновременно на валютном рынке сохранится стабилизация, характерная для всего 2000-го года.

Ситуация на фондовом рынке России в первом квартале будет определяться динамикой фондовых индексов США. В январе на фондовом рынке США вероятней всего сохранится неопределенность, связанная со вступлением в должность нового президента. В то же время в феврале-марте на американском фондовом рынке можно ожидать коррекции цен вверх после сильного падения в сентябре-декабре 2000-го года.

Если это повышение цен произойдет, то и на фондовом рынке России также вероятен рост цен.

В то же время дальнейшая динамика цен на финансовом рынке России в настоящий момент трудно прогнозируема и будет зависеть от развития ситуации в России и на мировых рынках акций и товаров.

К числу факторов, которые определят динамику цен на российском финансовом рынке в апреле-декабре 2001 года, следует отнести:

Рассмотрим отдельно влияние каждого из факторов и их взаимосвязь.

На наш взгляд, определяющее влияние на российский рынок акций в апреле-декабре 2001 года этот фактор будет оказывать только в случае сильного движения цен (роста или падения) в этот период. При плавном движении цен на фондовом рынке США динамика цен на российском фондовом рынке будет определяться другими факторами.

В то же время этот фактор не окажет никакого влияния на другие сектора финансового рынка России – рынок долговых инструментов и валютный рынок.

Прогнозируемые нами выше рост ВВП на 3-4%% и промышленного производства на 4-6%% не окажут существенного влияния на рынок акций, так данные значения показателей уже ожидаются большинством инвесторов. В то же время меньший рост будет воспринят инвесторами как резко негативный фактор, а больший рост - как весьма позитивный.

Поэтому при прогнозируемых темпах роста динамика цен на российском фондовом рынке целиком будет определяться иными факторами.

На рынке ГКО-ОФЗ в этом случае вероятней всего будет продолжение роста цен, и доходность этого рынка составит 15-25%% годовых, а курс доллара на конец года окажется в интервале 29-31 руб. за доллар.

Замедление темпов роста по сравнению с прогнозируемыми вызовет стагнацию или даже падение цен на рынке долговых инструментов, а на фондовом рынке рост возможен только в случае возобновления ростовой тенденции на мировых рынках, в первую очередь рынке США. Курс доллара на конец года в этом случае будет определяться только сальдо торгового баланса России, которое в свою очередь определяется мировыми ценами на нефть.

Увеличение реальных темпов роста по сравнению с прогнозируемыми приведет к тому, что доходность на рынке ГКО-ОФЗ составит 25-35%% годовых. В то же время на фондовом рынке рост произойдет только в случае отсутствия сильной понижающей тенденции на фондовом рынке США. А курс доллара на конец 2001 года, хоть и будет зависеть от сальдо торгового баланса, но не превзойдет 30 руб. за доллар.

По характеру влияния мировые цены на энергоносители (в первую очередь нефть и газ) и металлы несколько отличаются друг от друга. Если цены на энергоносители традиционно определяют сальдо торгового баланса России, то цены на металлы в большей степени влияют на темпы роста в такой важной отрасли России, как металлургическая.

Поэтому снижение цен на металлы может вызвать снижение темпов роста производства в России по сравнению с прогнозируемым на 4-6%%. В то же время сохранение текущих цен и их увеличение повышают вероятность того, что темпы роста производства в России окажутся по крайне мере не ниже прогнозируемых.

Влияние же цен на энергоносители в 2001 году будет иное.

2000-й год наглядно продемонстрировал, что дальнейшее увеличение цен на нефть и газ уже не приводит к пропорциональному увеличению сальдо торгового баланса. Более того, с ростом цен на нефть все отчетливее наблюдается тенденция к укреплению рубля и, соответственно, увеличению импорта. Поэтому дальнейший рост цен на нефть может привести к увеличению импорта и замедлению темпов промышленного роста в России, что в свою очередь окажет негативное влияние на финансовый рынок. При росте цен на нефть курс доллара на конец года, безусловно, не будет выше 30 рублей за доллар. В то же время в случае замедления темпов роста производства на фондовом рынке и рынке долговых инструментов возможны стагнация, и даже падение цен. Поэтому рост цен на нефть в 2001 году следует рассматривать как умеренно негативный фактор.

В 2001 году России наиболее выгодна стабилизация мировых цен на нефть в диапазоне 18-27 долларов за баррель со среднегодовым значением цены – 20-25 долларов за баррель. Такие цены позволят, с одной стороны, без напряжения исполнить бюджет 2001 года, а с другой, при грамотном валютном регулировании не допустить существенного увеличения импорта и избежать масштабных рублевых интервенций, приводящих к увеличению инфляции.

Кроме того, среднегодовой уровень цен на нефть 20-25 долларов за баррель может оказать положительное влияние на мировую экономику, в которой, в том числе и под влиянием высоких цен на нефть, наметилась тенденция к снижению темпов роста. В результате снижение темпов роста мировой экономики может оказаться меньше прогнозируемого, что вызовет естественное оживление на мировых фондовых рынках.

Поэтому такой диапазон цен на нефть, на наш взгляд, окажет положительное влияние на финансовый рынок России.

И, наконец, падение среднегодовых цен на нефть ниже 18 долларов за баррель ставит под сомнение исполнение бюджета, что в свою очередь приведет к стагнации или даже падению цен на долговые инструменты и росту курса доллара к концу года до 32-35 рублей. На фондовом рынке в этом случае будет падение цен на акции нефтяных компаний, которое может быть компенсировано только ростом цен на акции других компаний. Что произойдет только в случае сильного роста цен на фондовом рынке США.

Поэтому падение среднегодовых цен на нефть ниже 18 долларов за баррель мы рассматриваем как негативный фактор.

Отметим, что этот фактор будет влиять только на ситуацию на валютном и фондовом рынках.

По мнению большинства экспертов, 2000-й год не оправдал надежд инвесторов. Неоднозначную реакцию вызвала принятая вторая часть Налогового кодекса. Не принят Земельный кодекс, Закон о разделе продукции прошел только первое чтение, не внесены необходимые дополнения в Закон о защите прав инвесторов.

Однако это, как ни странно, изменило характер влияния данного фактора. Теперь ожидания инвесторов сменились с ожидания радикальных шагов в этой сфере к ожиданиям сохранения текущей ситуации. Поэтому в случае сохранения такой неторопливой работы над необходимыми законами динамика цен на валютном и фондовом рынках целиком будет определяться другими факторами.

В то же время принятие необходимых законов окажет положительное влияние на фондовый рынок России, и в случае, если не будет отрицательного влияния на этот рынок динамики мировых фондовых индексов и макроэкономических показателей, на фондовом рынке будет рост цен. В свою очередь этот рост вызовет дополнительное предложение на валютном рынке, и курс доллара будет стабильным.

Неурегулированность отношений с Парижским клубом кредиторов вызывает угрозу технического дефолта России. Объявление Россией технического дефолта может вызвать краткосрочное резкое понижение цен до новых минимумов, а достижение договоренностей - краткосрочный рост. Однако в дальнейшем ситуация на валютном рынке и рынке долговых обязательств будет определяться исполнением бюджета в условиях технического дефолта или достигнутых договоренностей, а динамика цен на фондовом рынке - другими упомянутыми факторами.

Как показал 2000-й год, планы реструктуризации таких крупных компаний оказывают краткосрочное влияние на весь фондовый рынок. Однако в дальнейшем они в большей степени определяют лишь отставание или опережение цен на конкретные акции по сравнению с динамикой фондового рынка в среднем.

В случае положительной оценки инвесторами планов реструктуризации можно ожидать, что цены на акции РАО ЕС России и ОАО Газпром будут более прибыльными при росте цен или менее убыточными при падении цен. И, наоборот, при негативной реакции инвесторов эти цены окажутся соответственно менее прибыльными или более убыточными.

На основе различного влияния этих факторов можно построить достаточно большое количество сценариев развития ситуации на российском финансовом рынке в 2001 году. Поэтому по традиции подобных обзоров мы опишем оптимистический, средний и пессимистический.

Оптимистический сценарий

В рамках этого сценария должны реализоваться следующие события:

В этом случае нас ожидает рост цен на фондовом рынке в среднем не менее чем на 70%. Доходность рынка ГКО-ОФЗ составит не менее 20%, а курс доллара на конец года будет находиться в диапазоне 29-30 рублей за доллар.

Пессимистический сценарий

В рамках этого сценария должны реализоваться следующие события:

В этом случае нас ожидает падение цен на фондовом рынке в среднем не менее чем на 40%. На рынке ГКО-ОФЗ будет наблюдаться падение цен и рост доходностей, что, правда, не влияет на уже известную доходность купонных выплат, а курс доллара на конец года будет находиться в диапазоне 33-35 рублей за доллар.

Средний сценарий

В этом случае нас ожидает либо стагнация цен на фондовом рынке в пределах 20% от цен на конец 2000-го года, либо небольшой рост цен в среднем не более чем на 40%. Доходность рынка ГКО-ОФЗ составит 18-23%%, а курс доллара на конец года будет находиться в диапазоне 30-31 рублей за доллар.

И в заключение рассчитаем оптимальный портфель ценных бумаг на 2001 год, состоящий из четырех активов – акции для краткосрочного трейдинга, долгосрочные вложения в акции, облигации и валюта.

Формализуем вышеизложенное.

Для значений индекса РТС на конец года мы можем рассмотреть 5 исходов:

сильное падение (значение индекса меньше 70), умеренное падение (70-120), стагнация (120-170), умеренный рост (170-290), сильный рост (больше 290).

Для доходности рынка ГКО-ОФЗ мы рассмотрим 4 исхода:

меньше 5%, 5-15%%, 15-25%%, 25-35%%.

Для курса доллара мы рассмотрим 3 исхода:

29-30 рублей за доллар, 30-31 рублей за доллар, 31-35* рублей за доллар.

*Рост курса доллара свыше 35 рублей при сегодняшнем уровне золотовалютных резервов и денежной массы мы считаем невозможным событием.

С учетом взаимосвязи ситуации на рынке ГКО-ОФЗ, валютном рынке и рынке акций, различные комбинации развития событий дают нам 15 различных исходов трехмерного вектора диапазонов индекса РТС, доходности рынка ГКО-ОФЗ и курса доллара на конец года Описание всех исходов не имеет смысла.

С учетом приведенных нами ранее наиболее вероятных событий получим, что оптимальными портфелями для долгосрочного и краткосрочного инвестора являются портфели, приведенные в следующей таблице:

| Активы | Портфель долгосрочного инвестора | Портфель краткосрочного инвестора |

| Валюта | 30% | 20% |

| Облигации | 60% | 55% |

| Долгосрочные вложения в акции | 10% | 5% |

| Краткосрочный трейдинг | 0% | 20% |

В то же время в связи с возможными изменениями ситуации на финансовом рынке России в течение 2001-го года в соответствии со сценариями, описанными выше, мы считаем необходимым ежемесячный пересмотр размеров этих долей. Конкретные рекомендации по их размеру будем давать в ежемесячных обзорах для наших клиентов.

Перспективы российского финансового рынка в 2002 году

В 2002-м году поведение цен на российском финансовом рынке будет разделено на два четко отличающихся временных периода.

Первый период – это продолжение тенденций 2001 года. Отличительной чертой этого периода для всех сегментов финансового рынка России будет слабое влияние каких-либо внешних факторов на динамику цен.