| Качество должно быть качественным. | ||

| Форум |

|

Отправлено: Павел Виг 12/06/2005, 14:57:41 e-mail автора |

Качество должно быть качественным

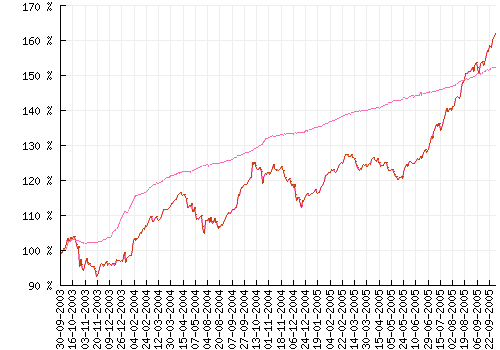

Среди участников рынка доверительного управления не могут не вызывать радости усилия рейтинговых агентств по составлению максимально объективных (и полезных для инвесторов!) рейтингов качества управления. О «первом рейтинге качества управления активами фондов» посвящена статья аналитика рейтингового агентства «Эксперт-РА» Михаила Ващенко «От количества к качеству», опубликованная в журнале «Эксперт», №45 (491) за 2005 г., которую также можно найти на сайте рейтингового агентства. Рекомендуем прочитать эту статью всем инвесторам (как начинающим, так и опытным). Для первых она даст начальные сведения, как же «научно» подступиться к самостоятельному отбору фондов для инвестирования. Ну а для вторых статья будет прекрасным поводом начать дискуссию. Действительно, статья содержит спорные и одновременно принципиально важные моменты, мимо обсуждения которых нельзя пройти. Так, автор «прошелся» по коэффициенту Шарпа, подчеркнув, что хотя он «де-факто является стандартом оценки деятельности инвестиционных компаний», тем не менее, «ему уделяется минимум внимания» в предлагаемой инвесторам оценке компаний. По мнению автора, «не может не настораживать» (разумеется в контексте коэффициента Шарпа) тот факт, что практически все фонды, показавшие лучшие результаты по коэффициенту Шарпа являются фондами облигаций. Интересно только, чем же это может настораживать? Действительно, коэффициент Шарпа - это, грубо говоря, усредненная доходность управления на единицу ее стандартного отклонения, которое принимается за мерило риска. То есть, использование коэффициента Шарпа при сравнении работы управляющих утверждает, что всяко лучше иметь, скажем, доходность в 25% годовых с просадками стоимости пая в 5%, чем доходность в 50% годовых и просадками в 30% от стоимости пая. Примерно это и видно из приведенных в статье графиков. Лидер и по доходности и по месту в рейтинге по фондам облигаций «КИТ - Фонд облигаций» (коэффициент Шарпа 0.56) за период с 30 сентября 2003 г. по 30 сентября 2005 г. принес своим пайщикам примерно 50% дохода, причем практически без просадки стоимости пая, а вот занявший второе место в рейтинге открытых фондов смешанных инвестиций ПИФ «Дружина» (по доходности этот фонд на третьем месте), имея коэффициент Шарпа 0.10, за тот же период принес своим пайщикам около 60% дохода при трех просадках стоимости пая на величины около 10%. То есть, если пайщик «КИТ - Фонд облигаций», фактически, мог в любой момент "вынуть" при необходимости свои деньги как минимум без потерь, а чаще всего с доходом (прямо как «счет до востребования»), то его «коллега» из ПИФа «Дружина» при необходимости изъять деньги из управления (в жизни ведь разное случается) рисковал получить на руки до 10% меньше, чем передавал в управление. И при этом оба эти фонда имеют близкие показатели по доходности (см. график изменения стоимости паев этих двух фондов)

. Сомнения еще остались, какой фонд показал более качественные результаты? И ведь именно коэффициент Шарпа это четко показал. Вообще говоря, сравнивать по коэффициенту Шарпа ПИФы, различающиеся по типу активов, не является некорректным. Хотя законодательно и закреплены ограничения к составу и структуре активов различных категорий фондов, сравнительно между разными категориями фондов эти ограничения носят довольно мягкий характер. Действительно, законодательно прописано, что оценочная стоимость облигаций может достигать 40% стоимости активов ПИФа акций. Аналогично, оценочная стоимость акций может достигать 40% стоимости активов ПИФа облигаций. То есть никто не запрещает управляющему фонда облигаций поучаствовать в росте рынка акций и наоборот – управляющему фонда акций снизить просадку, вовремя переложив существенную часть активов в облигации. Если же последний набрал высокорискованных акций, показавших высокую просадку стоимости пая в периоды коррекции рынка, то пеняй на себя, а не на недостатки коэффициента Шарпа. Вышесказанное отнюдь не означает, что следует все категории фондов мешать в одну кучу при сравнении, однако отличающиеся в разы значения коэффициента Шарпа по фондам разных категорий тоже о многом говорят (посмотрите еще раз на График 1). Теперь хочется пояснить, почему мы здесь упомянули "Дружину", а не занявший первое место в рейтинге "Финам Первый" (при этом из таблицы в статье видно, что СЧА фонда за год упала на 55% - неужели инвесторы толпой бегут от лидера!?) Может быть, это секрет для Михаила Ващенко, объяснившего резкий скачок стоимости пая этого фонда в апреле 2005 г. «удачными спекулятивными действиями» (в конце концов из-за этих «удачных действий» фонд и стал лидером), но в прессе уже упоминалось каким образом «Финаму» это удалось. Журнал «Профиль», №17 (431), 2005 г., статья «С рынка по нитке»: «Среди фондов смешанных инвестиций, а также в абсолютном первенстве с начала года несколько недель лидерство удерживает “Финам Первый” с довольно высоким результатом - плюс 22,43%. История рекордной доходности молодого фонда нетривиальна, хотя и экзотикой ее не назовешь. Ориентироваться на массового розничного клиента этот открытый ПИФ стал только с начала года, ранее в нем держал свои активы один VIP-клиент. Когда фонд активно занялся привлечением частников, для крупного инвестора, как сообщил «Профилю» руководитель отдела доверительного управления холдинга «Финнам» Дмитрий Серебрянников, были разработаны новые, индивидуальные предложения, и в начале апреля он вывел свои средства из фонда «Финам Первый». В результате активы фонда за один день упали со 100 млн. рублей до 21 млн. рублей. При этом оставшимся пайщикам этот факт, как ни странно, сыграл на руку: вскоре на счета фонда пришли дивиденды на акции «Ростелекома», находившиеся некогда в инвестиционном портфеле в большом количестве еще во времена больших активов VIP-клиента. Делить же поступившие средства пришлось уже среди значительно меньшего количества паев, что и обусловило резкий рост их стоимости. По сути, за счет давно вызывающей нарекания непредсказуемости действий российских эмитентов по дивидендным выплатам за четыре месяца фондом заработана доходность, которую не стыдно сравнивать с годовыми итогами большинства открытых ПИФов.» Вот такие «удачные спекуляции»… Думается, составителям различных рейтингов следует в дальнейшем учесть, что результаты фондов, имеющие столь серьезные скачки стоимости пая, не связанные с рыночным изменением цен финансовых инструментов в портфелях фондов, не отражают истинной картины качества управления. Рейтинговые агентства должны или не допускать такие фонды в свои рейтинги, или разработать процедуру «очистки» результатов фонда от уникальных нерыночных «успехов». В конце концов, все эти рейтинги служат главной цели – дать инвестору ориентир качества управления, основанный на мастерстве управляющего, а не на счастливой случайности. Ну и наконец, хочется покритиковать Михаила Ващенко за небрежную трактовку одного из важнейших коэффициентов – Альфа. Автор пишет: «Коэффициент позволяет определить, насколько управляющий обыгрывает рынок или проигрывает ему. Смысл его в том, чтобы сравнить доходность фондов, активы которых находятся под управлением конкретной УК, со среднерыночными показателями» А где упоминание о рисках, связанных с повышенной волатильностью управления – о Бете, которая присутствует в формуле расчета Альфы? Ведь управляющий может получить доходность, существенно превосходящую доходность бенчмарка, но ценой такого риска, что мало не покажется. Разумеется, Альфа при этом будет отрицательна – почему об этом не пишет автор? И вообще, как могли фонды с отрицательной Альфой попасть в рейтинг!? Ведь по сути это означает, что управляющие этих фондов рискуют деньгами инвестора больше, чем рисковал бы сам инвестор, самостоятельно, без помощи посредников составив и купив среднерыночный портфель. Будем надеяться, что прозвучавшая в этой статье критика пойдет на пользу всем, кто занимается рейтинговыми исследованиями рынка доверительного управления. Наша небрежность в оценках недопустима, господа, ведь результатом ее могут быть убытки тех, для кого мы служим – инвесторов. Павел Виг, 05 декабря 2005 г. |

| Назад |Вперед |Текущая страница |